Cieszymy się, że możemy podzielić się z wami rezultatami Senti-Bota za wrzesień 2023 roku. Zespół SentiStocks dostarcza narzędzie skoncentrowane na wynikach w dynamicznie zmieniającym się świecie kryptowalut.

Wrzesień okazał się kolejnym „dziwnym” miesiącem pełnym nieprzewidywalności na rynku Bitcoina, z uwagi na silne emocje inwestorów, które wykorzystujemy jako naszą przewagę.

Spis treści

Spis treści

Wyniki Senti-Bota

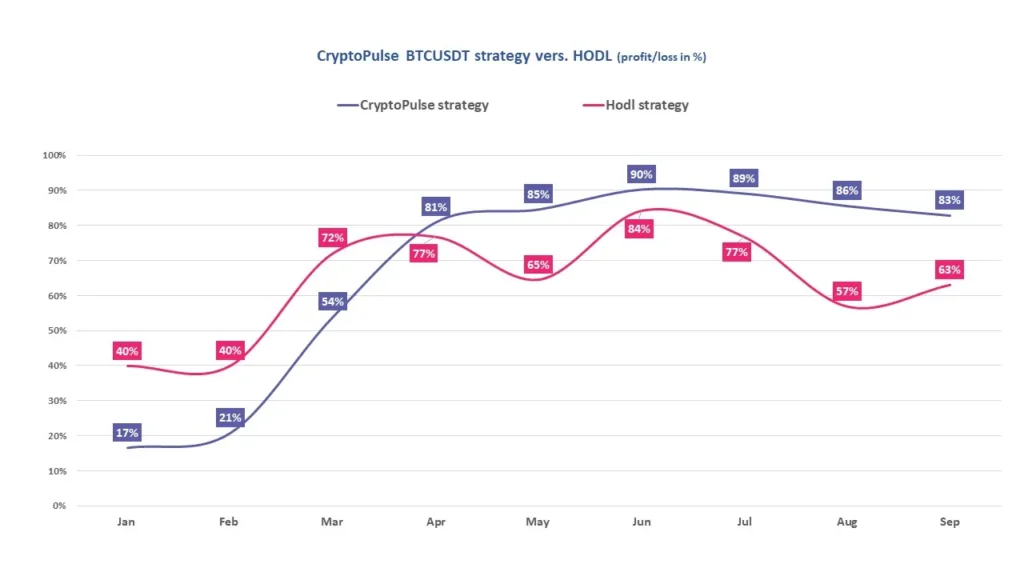

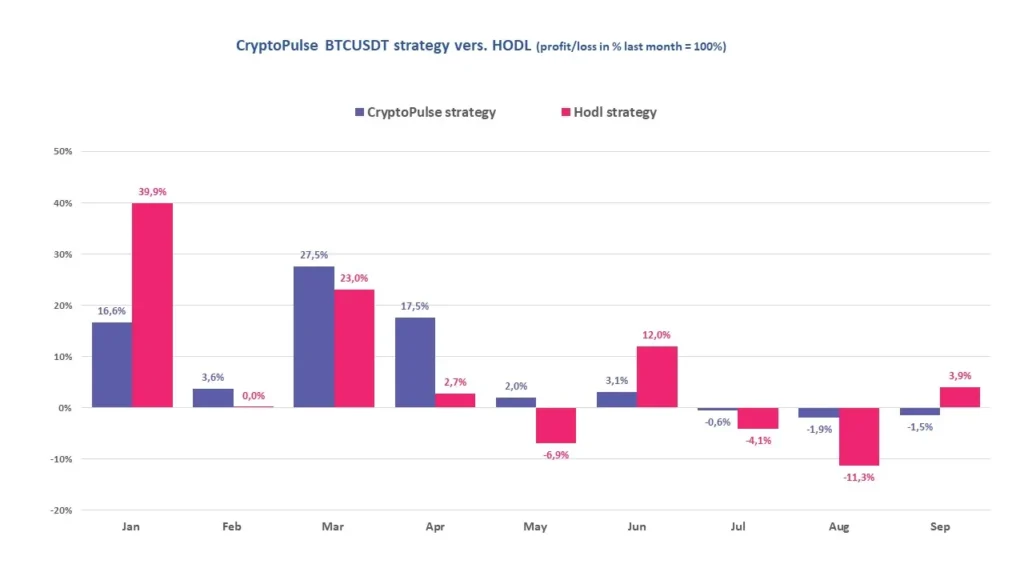

Spójrzmy na wyniki Senti-Bota od stycznia do września. Okazuje się, że bot działający dla was na strategii CryptoPulse (+83%) nadal sprawdza się lepiej niż tradycyjne hodowanie bitcoina (+63%).

Ale coś dziwnego wydarzyło się we wrześniu – Senti-Bot zakończył miesiąc z niewielką stratą. To głównie przez wzloty i upadki emocji inwestorów, jak pokazuje poniższy wykres kolorem czerwonym i zielonym.

Przez prawie 60% czasu trwania miesiąca dominowały spadki zaufania na rynku, dodatkowo spotęgowane nagłymi skokami zaskoczenia. Ze względu na konstrukcję Senti-Bota, nakierowanego głównie na maksymalne zabezpieczenie waszego kapitału, bot wielokrotnie zamykał pozycje, minimalizując spodziewane straty.

Wskaźniki efektywności Senti-Bota

Od samego początku podkreślamy, że skuteczność działania Senti-Bota rozpatrywać należy w okresie dłuższym niż jeden, dwa miesiące. W ocenie skuteczności działania narzędzia ważnymi elementami są pomiary takich wskaźników jak:

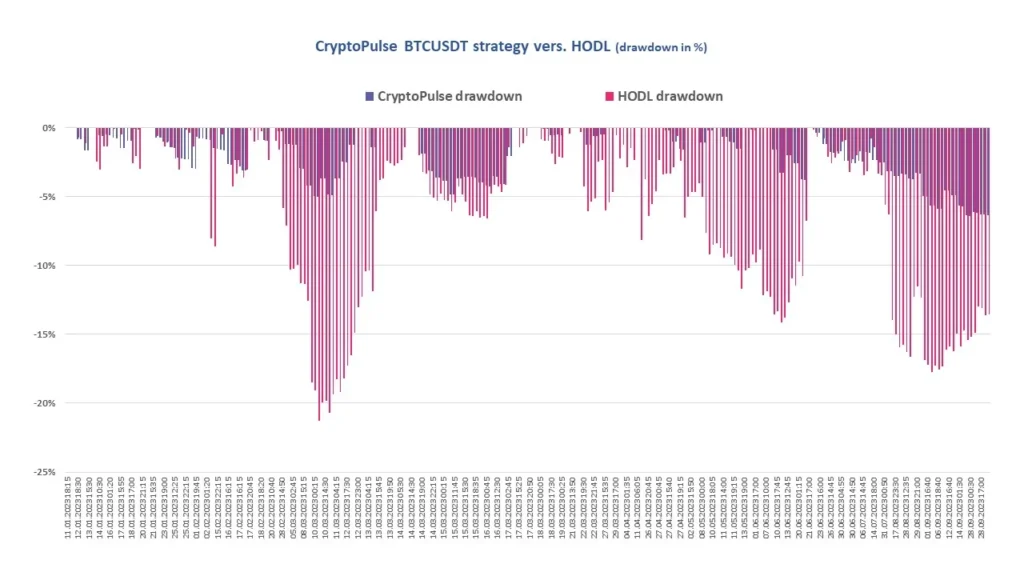

Drawdown

Drawdown to po prostu największe procentowe obniżenie wartości kapitału od jego najwyższego poziomu. Jest obliczane poprzez porównanie najwyższego dotychczasowego poziomu kapitału z jego obecną wartością.

Jak widać, na poniższym wykresie, strategia ta skutecznie chroniła wasz kapitał przed znacznymi stratami, osiągając maksymalny drawdown od początku roku na poziomie -6,4%, w przeciwieństwie do hodlowania bitcoina, gdzie wyniósł on aż -21,3%.

Profit Factor

Kolejnym miernikiem jest wskaźnik Profit Factor. Współczynnik ten, wykorzystywany do oceny aktywnych strategii inwestycyjnych. Definiowany jest jako suma wartości wszystkich transakcji z zyskiem, podzielona przez sumę wartości wszystkich transakcji zamkniętych ze stratą. Przyjmuje się, że jego wartość powyżej 1,50 jest uważana za wystarczająco dobrą, a powyżej 2,0 za idealną.

Profit Factor dla Senti-Bota wynosi na koniec września 2023 roku 2,22, co potwierdza wysoką skuteczność SentiBota (patrz tabela poniżej).

Wskaźnik Sharpe’a

W celu oceny stosunku osiągniętej stopy zwrotu do podjętego ryzyka śledzimy dwa główne wskaźniki. Pierwszym z nich jest wskaźnik Sharpe’a, który mierzy zwrot skorygowany o ryzyko (mierzone średnim odchyleniem). Im wyższe wartości tego wskaźnika, tym inwestycja jest uznawana za lepszą. Inwestycje, dla których Sharpe Ratio jest większy od 3,0, uważane są za jedne z najlepszych.

Dla udostępnionego wam Senti-Bota ten wskaźnik jest wyższy niż dla znacznej większości funduszy inwestycyjnych, osiągając na koniec października wartość 4,85, będąc lepszym niż w przypadku strategii hodlowania (3,4). (patrz tabela poniżej)

Wskaźnik Calmar

Calmar Ratio jest drugim głównym wskaźnikiem efektywności inwestycji określającym stosunek stopy zwrotu (liczonej średniorocznie) w relacji do maksymalnego obsunięcia. Generalnie, im większa jest jego wartość, tym lepiej. Oznacza bowiem, o ile razy średnioroczna skumulowana stopa zwrotu przewyższa dotychczasowe obsunięcie. Wartości powyżej 1 oznaczają, że stopa zwrotu, była wyższa niż obsunięcie.

Dla Senti-Bota wartość tego wskaźnika wyniosła na koniec września 22,1 i była ponad czterokrotnie wyższa niż w przypadku hodlowania. (patrz tabela poniżej)

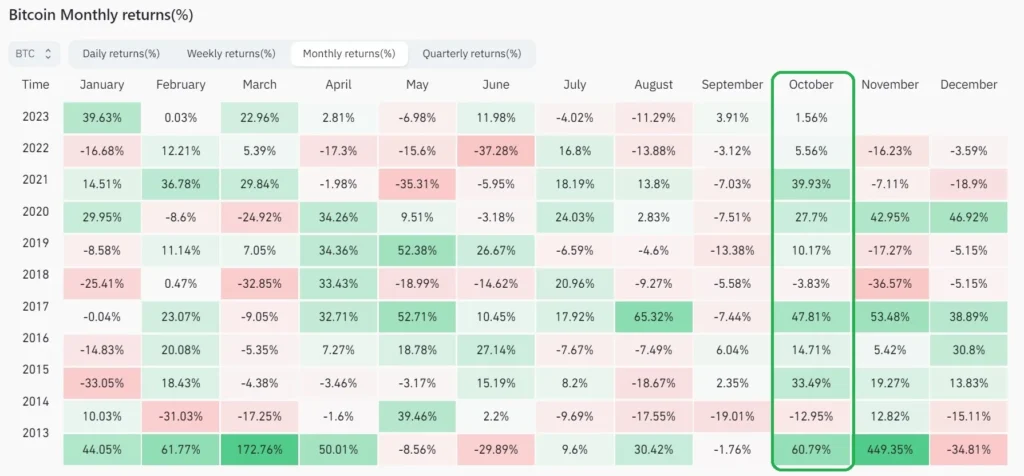

Mamy jednocześnie nadzieję, że październik powtórzy bycie historycznym („up-tober”) miesiącem, w którym bot pokaże swoje możliwości nie tylko w kontekście ochrony kapitału, ale przede wszystkim generowania zysków.

Źródło: Glassnode

Dziękujemy wam za zaufanie i zachęcamy do śledzenia wyników Senti-Bota w kolejnych miesiącach!

Zespół SentiStock