Rynki finansowe w ostatnim czasie były areną intensywnych emocji, wywołanych m.in. wyborami prezydenckimi oraz zawirowaniami geopolitycznymi. Zrozumienie i analiza tych emocji stają się kluczowym elementem budowania przewagi inwestycyjnej. Na tej właśnie zasadzie opiera się działanie Senti-Bota. Z dumą przedstawiamy wyniki Senti-Bota za listopad, które pokazują, jak skutecznie wykorzystuje on emocje w dynamicznym świecie rynków finansowych.

Spis treści

Podsumowanie Video

Czym jest Senti-Bot?

Ludzkie emocje są fatalnymi doradcami, zwłaszcza w świecie rynków finansowych, w którym gra toczy się o wysoką stawkę. Największe fundusze wiedzą o tym – wykorzystują moc finansów behawioralnych i śledzą nastroje, ponieważ rozumieją, że to emocje napędzają działania.

Co 15 minut Senti-Bot stale analizuje ogromną ilość mediów społecznościowych, kierując decyzjami opartymi na surowych emocjach inwestorów.

Nasza filozofia inwestycyjna

Podczas opracowywania narzędzia Senti-Bot przestrzegaliśmy następujących zasad inwestycyjnych:

- Głównym celem Senti-Bot jest ograniczenie strat, a generowanie zysków jest celem drugorzędnym.

- Powtarzalność wyników jest kluczowa, dlatego każde ulepszenie narzędzia koncentruje się na maksymalizacji wskaźników portfela, takich jak wskaźniki Sharpe’a i Calmara.

- Każda decyzja w strategii Senti-Bot musi wspierać długoterminowe wyniki.

Wyniki Senti-Bota

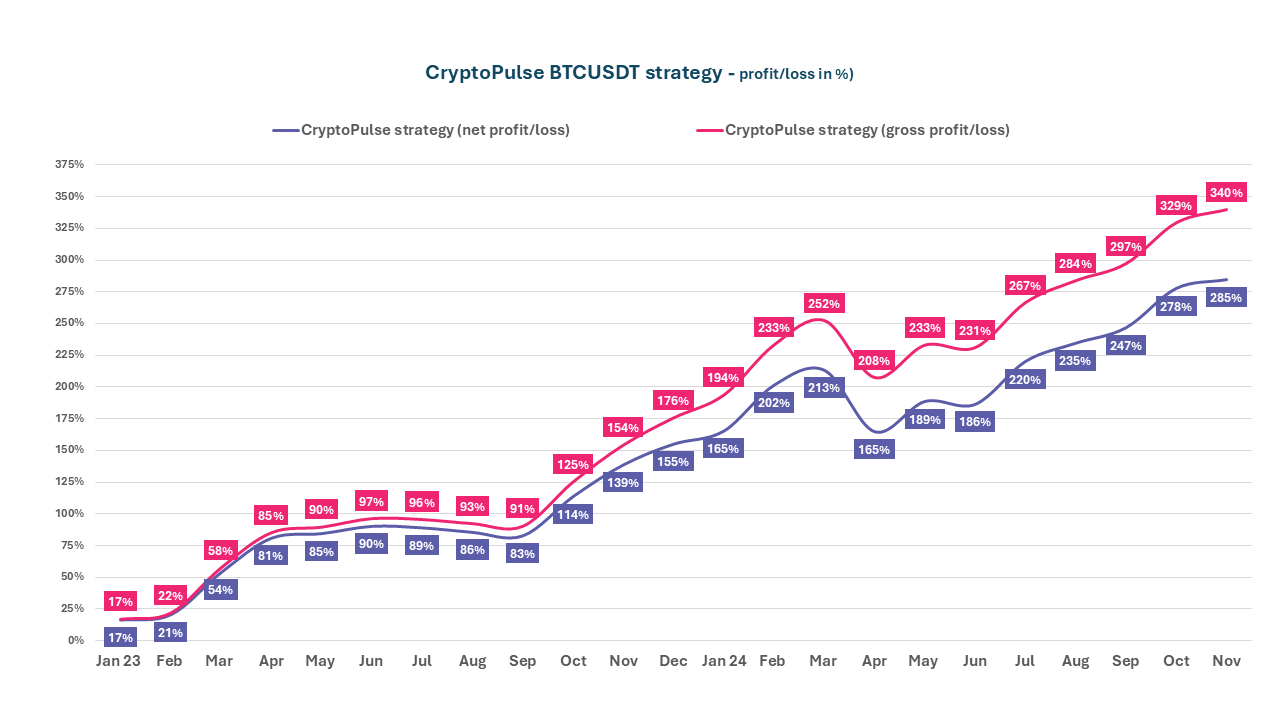

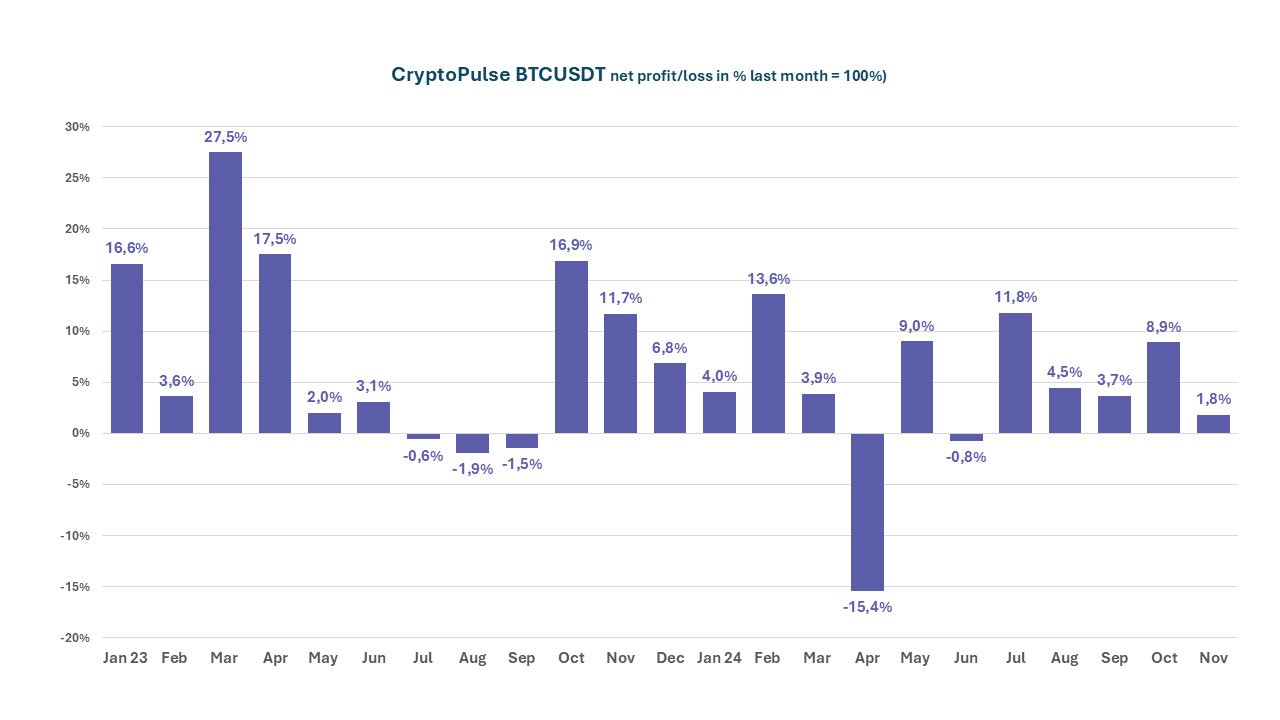

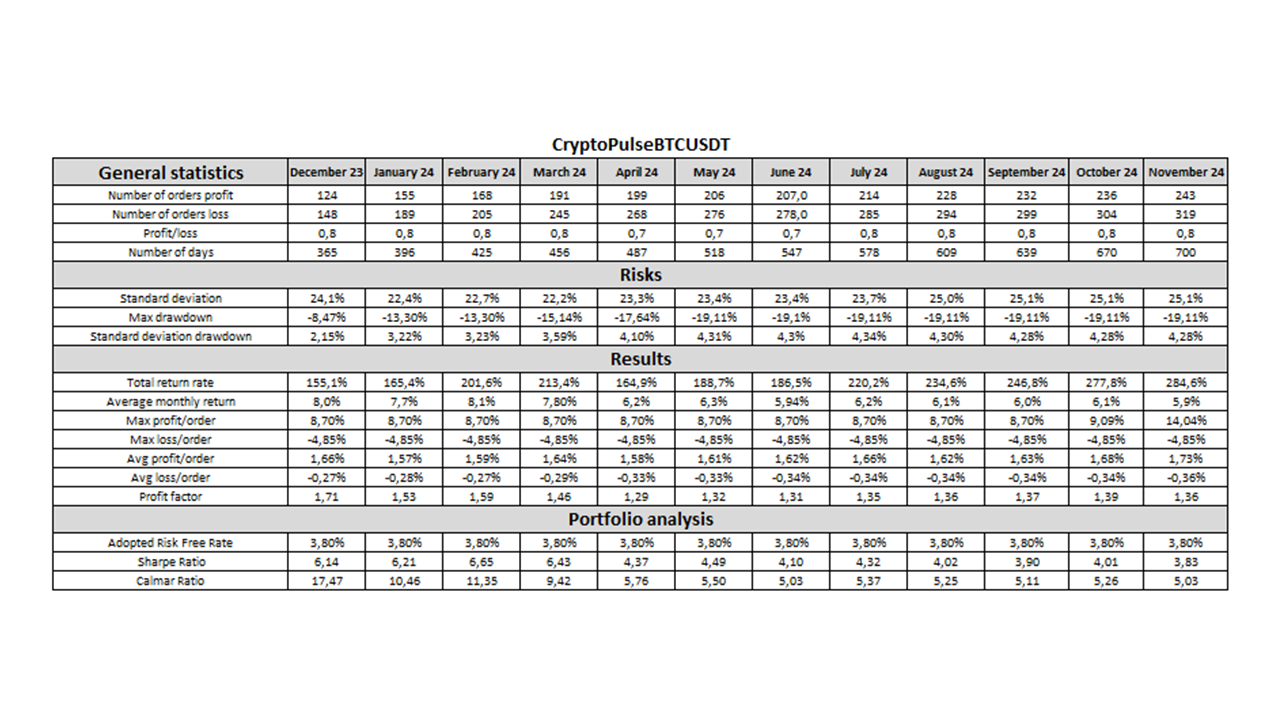

Chcemy podzielić się z Wami analizą efektywności Senti-Bota na rynku kryptowalut, umożliwiającą porównanie go z innymi dostępnymi narzędziami. Prezentujemy wyniki brutto (kolorem czerwonym), które nie uwzględniają kosztów prowizji giełdy Binance, co pozwala dokładnie porównać efektywność naszego bota z innymi rozwiązaniami. Łączny zysk netto od początku projektu wynosi aż 285% (kolor niebieski)!

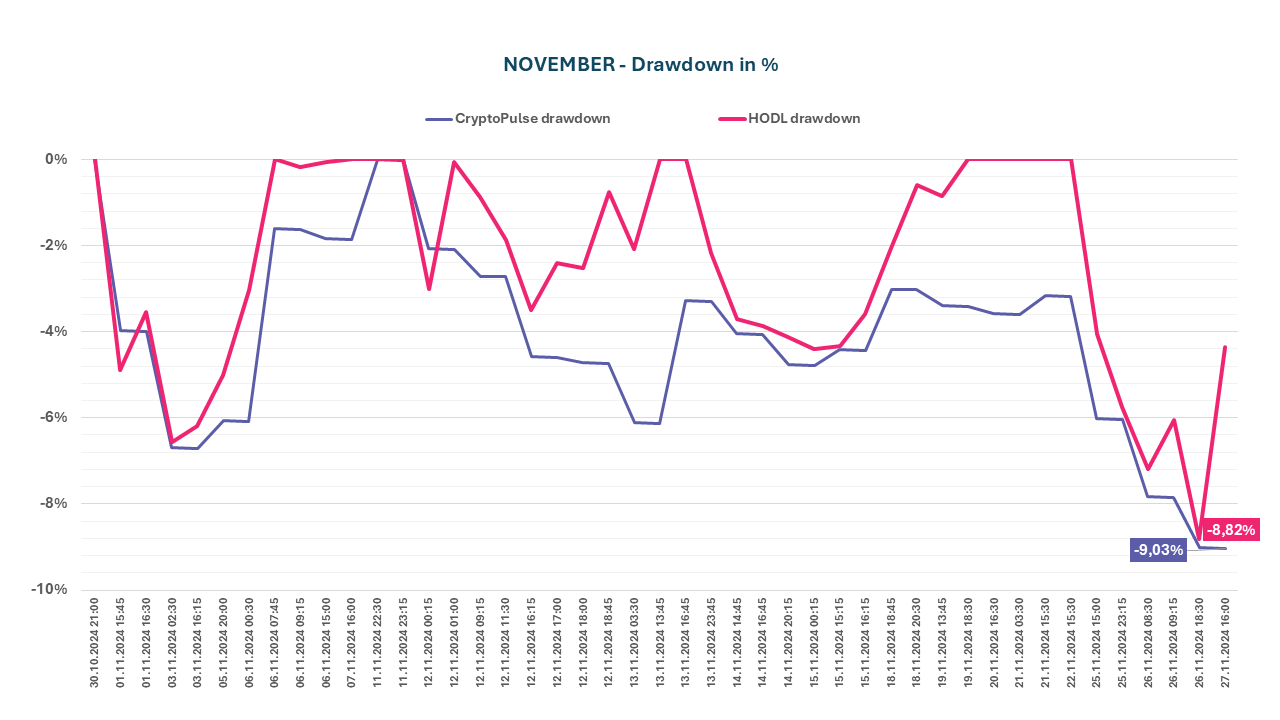

Głównym celem Senti-Bota jest przede wszystkim minimalizacja strat, a dopiero w drugiej kolejności generowanie zysków. Na poniższym wykresie przedstawiono maksymalny spadek wartości portfela w październiku, tzw. drawdown. Mimo spadków, które w maksymalnym momencie wyniosły 9%, udało się uzyskać dodatnią stopę zwrotu.

Senti-Bot osiągał swoją skuteczność, głównie poprzez wyprzedzające opuszczanie pozycji przed przewidywanymi spadkami kursu Bitcoina, dostrzegalnymi w emocjach analizowanych z mediów społecznościowych. Dowodem na skuteczność tego podejścia były średnie wartości transakcji zakończonych zyskiem i stratą:

- Średni zysk na zlecenie wynosi: +1,73%,

- Średnia strata na zlecenie wynosi: -0,36%.

Po początkowych dynamicznych wzrostach po wyborach prezydenckich w Stanach Zjednoczonych w listopadzie Bitcoin spadł o 9%, a Senti-Bot odnotował podobny spadek. Botu udało się wykorzystać wzrosty, kończąc miesiąc z zyskiem 1,8%. Był to już piąty miesiąc z rzędu, w którym bot pobił swój dotychczasowy rekord.

Wskaźniki efektywności Senti-Bota

Podkreślamy, że skuteczność działania Senti-Bota rozpatrywać należy w okresie dłuższym niż jeden, dwa miesiące.

Ważnymi elementami oceny skuteczności naszego narzędzia są pomiary takich wskaźników jak:

- Drawndown

- Profit Factor

- Wskaźnik Sharpe’a

- Wskaźnik Calmar

Drawdown

Drawdown to, mówiąc po prostu, największe procentowe obniżenie wartości kapitału od jego najwyższego poziomu. Jest obliczane poprzez porównanie najwyższego dotychczasowego poziomu kapitału z jego obecną wartością.

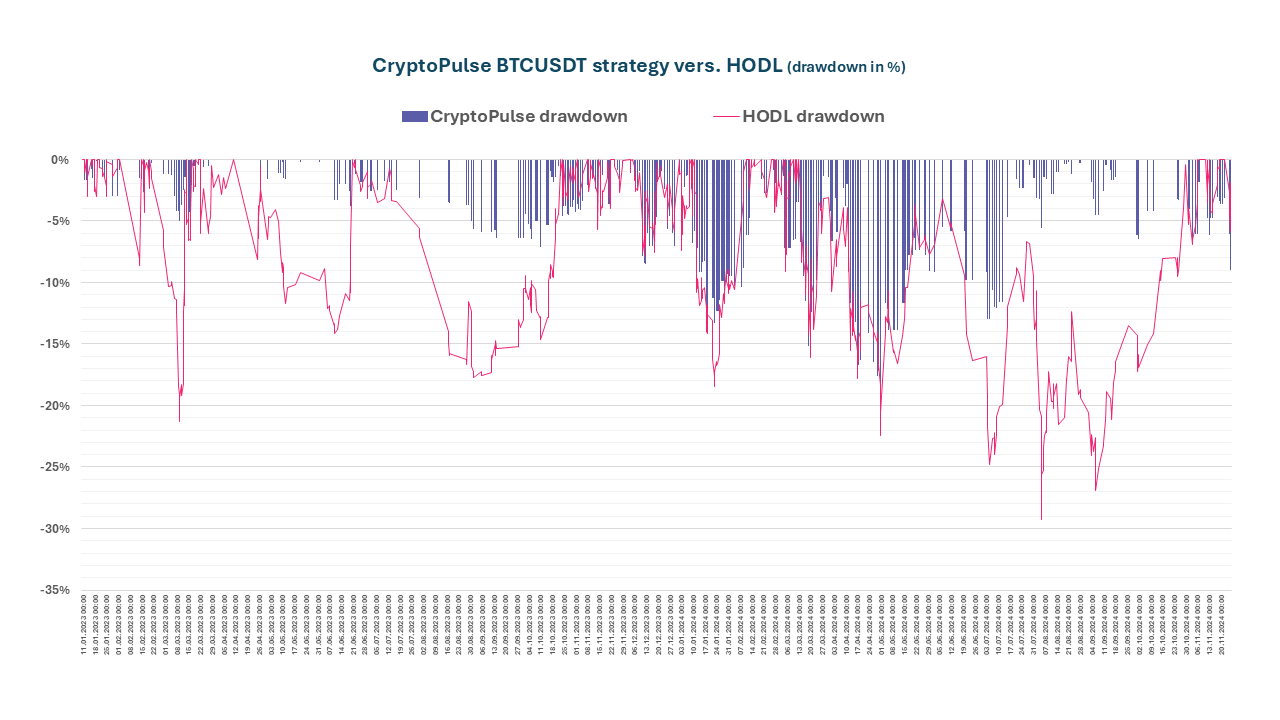

Maksymalny drawdown (w całym okresie) dla strategii CryptoPulse BTCUSDT wyniósł -19,11%, natomiast w hodlowaniu Bitocina było to już -29,6%.

Profit Factor

Kolejnym miernikiem zasługującym na uwagę jest wskaźnik profit factor. Współczynnik ten definiowany jest jako suma wszystkich transakcji z zyskiem, podzielona przez sumę wszystkich transakcji zamkniętych ze stratą. Profit factor powyżej 1,50 jest uważany za wystarczająco dobry, a powyżej 2,0 za idealny.

Profit Factor dla Senti-Bota wyniósł na koniec listopada 2024 roku 1,36. Interpretować możemy to, że na każdą transakcję bot zyskiwał średnio 36% więcej niż tracił.

Wskaźnik Sharpe’a

W celu oceny stosunku osiągniętej stopy zwrotu do podjętego ryzyka śledzimy dwa główne wskaźniki. Pierwszym z nich jest wskaźnik Sharpe’a, który mierzy zwrot skorygowany o ryzyko (mierzone średnim odchyleniem). Im wyższe wartości tego wskaźnika, tym inwestycja jest uznawana za lepszą. Inwestycje, dla których Sharpe Ratio jest większy od 3,0 uważane są za jedne z najlepszych.

Dla Senti-Bota wskaźnik Sharpe’a na koniec września wyniósł 4,01, co oznacza, że był znacznie wyższy niż dla większości funduszy inwestycyjnych. Jest to istotne, ponieważ wyższy wskaźnik Sharpe’a oznacza 4-krotnie większe zyski w stosunku do ryzyka, co wciąż potwierdza atrakcyjność naszej strategii inwestycyjnej.

Wskaźnik Calmar

Calmar Ratio jest drugim głównym wskaźnikiem efektywności inwestycji określającym stosunek stopy zwrotu (liczonej średniorocznie) w relacji do maksymalnego obsunięcia. Generalnie, im większa jest jego wartość, tym lepiej. Oznacza bowiem, o ile razy średnioroczna skumulowana stopa zwrotu przewyższa dotychczasowe obsunięcie. Wartości powyżej 1 oznaczają, że stopa zwrotu, była wyższa niż obsunięcie.

Na koniec września, wskaźnik Calmar dla Senti-Bota wyniósł 5,03. Dzięki wysokim zyskom bot zapewnił wam wynik ponad 5-krotnie wyższy niż jego maksymalny spadek wartości.

Tabela – podsumowanie zbiorcze

Dziękujemy wszystkim naszym użytkownikom za zaufanie i słowa aprobaty. Zachęcamy do śledzenia wyników Senti-Bota w kolejnych miesiącach!

Zespół SentiStocks